In einer Welt, in der finanzielle Freiheit und Flexibilität zunehmend geschätzt werden, bieten Peer-to-Peer (P2P)-Kredite eine frische Brise für Investoren. Diese Plattformen ermöglichen es Anlegern, direkt an Kreditnehmer zu verleihen und attraktive Zinsen zu erzielen. Doch wie funktionieren diese Plattformen genau, und welche Chancen und Risiken bergen sie? Dieser Artikel beleuchtet die Mechanismen hinter P2P-Krediten und bietet einen klaren Blick auf die Vor- und Nachteile für Investoren.

P2P-Kreditplattformen: Eine neue Dimension der Kapitalvermittlung

Peer-to-Peer (P2P) Kreditplattformen repräsentieren einen revolutionären Schritt in der Finanzwelt, indem sie Investoren direkt mit Kreditnehmern verbinden, ohne dass Banken als Zwischenhändler auftreten. Diese Online-Plattformen eröffnen sowohl für Anleger als auch für Kreditnehmer faszinierende Möglichkeiten, die die Landschaft der Kreditvergabe nachhaltig verändern.

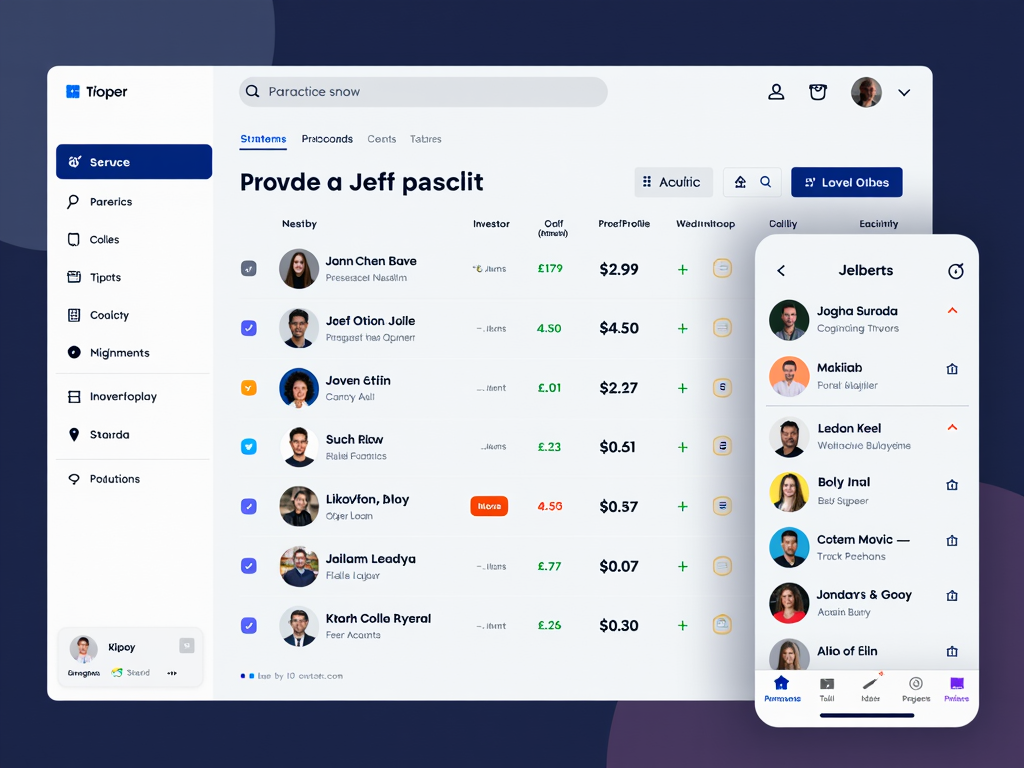

Der Kern der Funktionsweise von P2P-Kreditplattformen liegt in ihrer Vermittlerrolle. Sie schaffen einen digitalen Marktplatz, auf dem Kreditnehmer ihre Projekte oder Finanzierungsbedarfe präsentieren und Investoren gezielt auswählen können, in welche Kredite bzw. Projekte sie investieren möchten. Die Plattform übernimmt dabei einen wesentlichen Teil der Risikoprüfung, indem sie umfangreiche Bonitätsprüfungen der Kreditnehmer durchführt. Dies stellt sicher, dass Investoren fundierte Entscheidungen treffen können, während der Kreditnehmer die Chance erhält, seine Finanzierung zu sichern.

Im Rahmen der Zahlungsabwicklung steht die Plattform zur Verfügung, um sicherzustellen, dass die Rückzahlungen termingerecht und vollständig erfolgen. Dabei erhalten Investoren Zinsen auf das eingesetzte Kapital, die häufig höher ausfallen als bei traditionellen Geldanlagen. Diese attraktiven Renditen stellen einen der Hauptanreize dar, warum sich viele Investoren für P2P-Kredite entscheiden.

Ein zusätzlicher Vorteil ist die einfache Zugänglichkeit dieser Plattformen. Im Gegensatz zu den oft komplexen Anmeldeprozessen und hohen Mindestanforderungen traditioneller Anlageformen, zeichnen sich P2P-Plattformen durch eine unkomplizierte Registrierung und geringe Mindestinvestitionen aus, oft schon ab 10 Euro pro Kredit. Dies ermöglicht eine breite Beteiligung auch für Kleinanleger, die sonst möglicherweise von lukrativen Anlagen ausgeschlossen wären.

Jedoch gilt es auch, die Risiken zu beachten. Das Ausfallrisiko, also die Möglichkeit, dass ein Kreditnehmer seine Verpflichtungen nicht erfüllt, stellt eine reale Gefahr dar. Zudem existiert keine Einlagensicherung, die bei Ausfällen greift, was sorgfältiges Risikomanagement von Seiten der Investoren erfordert. Dazu kommt die regulatorische Unsicherheit, da verschiedene Plattformen in unterschiedlichen Ländern operieren, oft mit variierenden Richtlinien und Schutzmechanismen.

Bei der Auswahl der geeigneten Plattform sollten Investoren darauf achten, ob diese reguliert ist und ob sie Rückkaufgarantien bietet, die das Ausfallrisiko mindern können. Auch die Diversifikation des Portfolios, also das Aufteilen des investierten Kapitals auf verschiedene Kreditprojekte, ist ein entscheidender Schritt, um die Risiken zu streuen und die Chancen auf stabile Renditen zu erhöhen. Die P2P-Plattformen bieten eine bemerkenswerte Transparenz, indem sie detaillierte Informationen über Kreditnehmer und deren Projekte bereitstellen, was eine informierte Investitionsentscheidung unterstützt.

Die Investition in P2P-Kredite: Potenzial und Vorsicht

P2P-Kredite bieten eine faszinierende Investitionsmöglichkeit, die sowohl hohe Renditen als auch Diversifikationsvorteile verspricht. Für Investoren, die abseits der traditionellen Pfade ihr Geld vermehren möchten, stellt diese Anlageform eine reizvolle Alternative dar. Doch bevor Sie sich in die Welt der P2P-Kredite stürzen, ist es unerlässlich, sowohl die Chancen als auch die Risiken sorgfältig abzuwägen.

Ein Hauptanreiz für Investoren sind die potenziell hohen Renditen, die P2P-Kredite im Vergleich zu klassischen Bankanlagen bieten. Plattformen wie PeerBerry versprechen jährliche Erträge von bis zu 11.5%, während andere, wie HeavyFinance, sogar bis zu 14% erreichen können. Dieses Ertragsniveau übertrifft in der Regel die Zinsen, die bei traditionellen Bankprodukten angeboten werden. Dennoch sollte man sich stets bewusst sein, dass höhere Renditen mit einem erhöhten Risiko einhergehen.

Darüber hinaus ermöglicht die Investition in P2P-Kredite eine breite Diversifizierung des Portfolios. Investoren können ihr Kapital über verschiedene Kreditarten und geografische Regionen verteilen, was zur Risikominimierung beitragen kann. Diese Streuung hilft, den Einfluss eines einzelnen Kreditausfalls auf das gesamte Portfolio zu reduzieren.

Ein weiterer Vorteil, den viele Plattformen bieten, ist eine gewisse Liquidität. Da viele P2P-Kredite kurzfristiger Natur sind, können Investoren im Vergleich zu anderen Anlageformen schneller auf ihr investiertes Kapital zugreifen. Dies ist vor allem in einem volatilen Marktumfeld von Vorteil.

Doch so verlockend die proklamierten Vorteile auch erscheinen mögen, tragen Investoren bei P2P-Krediten auch erhebliche Risiken. Das Ausfallrisiko zählt hierbei zu den gravierendsten: Sollte ein Kreditnehmer zahlungsunfähig werden, sind die betroffenen Investitionsbeträge gefährdet. Zudem existiert bei den meisten Plattformen keine Einlagensicherung, wie sie bei traditionellen Banken üblich ist, wodurch ein finanzieller Verlust im Falle einer Plattforminsolvenz droht.

Darüber hinaus bewegen sich viele P2P-Plattformen in rechtlichen Grauzonen, da einige nicht unter der Aufsicht von Finanzbehörden stehen. Investoren sollten daher die jeweilige Regulierungslandschaft genau im Blick behalten und sorgfältig abwägen, mit welchem Anbieter sie zusammenarbeiten.

Eine strategische Herangehensweise zur Risikominderung im P2P-Sektor beinhaltet das gezielte Nutzen von Rückkaufgarantien, die viele Plattformen anbieten. Diese Garantien verpflichten die Plattformen, ausgefallene Kredite nach einer bestimmten Zeit zurückzukaufen, was das Risiko für Investoren erheblich senken kann.

Insgesamt bietet die Investition in P2P-Kredite eine Möglichkeit, attraktive Renditen zu erzielen und das eigene Portfolio zu diversifizieren, erfordert jedoch eine sorgfältige Risikobewertung und Wachsamkeit hinsichtlich der zu wählenden Plattformen.